На данный момент в системе ГАРАНТ имеется уже 108 писем от ИФНС с разъяснениями по вопросам составления отчета 6 НДФЛ.

Известно, что в течение 2017 года будут разработаны новые формы отчетности по НДФЛ, которые вступят в силу со следующего года.

Как и ранее отчет можно найти в меню 1СОтчетность, папка Отчетность по физлицам. Рассмотрим, как заполняется отчет за год.

В случае, если дата подписи равна или больше даты выплаты зарплаты, отчет формируется корректно, 80-ая строка не заполняется.

На титульном листе отчета 6 НДФЛ есть поле «Номер корректировки». Для исходного отчета этот номер равен нулю. В случае, если нам нужно создать корректирующий отчет, это возможно при наличии в системе основного отчета. Тогда мы формируем новый и устанавливаем порядковый номер корректировки самостоятельно.

Корректировка 6 НДФЛ в 1С нужна в следующих случаях:

· Неверно указан КПП или ОКТМО

· В представленном отчете неверно объединены сведения, которые по правилам предоставляются отдельно

· Занижена налоговая база

· Неверно указаны сроки перечисления налога

· Не учтены физлица, получавшие доход

Если при составлении отчета допущена ошибка в коде, то для исправления мы подаем сначала корректирующий отчет с указанием неверного кода и нулевыми значениями показателей (отменяем тем самым предоставленные ранее по неверным кодам сведения). Затем составляется новый корректирующий отчет, где коды указаны верно с корректными расчетами. В этой ситуации желательно еще к отчету добавить письмо, объясняющее причину аннулирования отчета.

Если за прошедший год у организации изменились какие-либо коды регистрации, например, организация переехала на новое место, то годовые отчеты по налогу на доходы физических лиц сдаются отдельно за период до смены регистрации и отдельно за период после изменения регистрации. Сдаются по новому месту регистрации по причине того, что разделить данные в годовом отчете без участия организации невозможно.

Работнику предоставляется вычет на одного ребенка в сумме 1400 руб. с ноября 2016 года. 1.12.2016 работник принес больничный лист за ноябрь 2016 года (за период с 14.11.2016 по 30.11.2016), который бухгалтерия должна ему начислить и выплатить. Зарплата за ноябрь 1.12.2016 года еще не начислена, вычеты за ноябрь 2016 еще не применялись. Рассчитаем больничный. Установим дату выплаты 01.12.2016. Рассмотрим подробно начисленный НДФЛ, нажав на карандашик рядом с суммой НДФЛ начисленного. В расшифровке мы обнаруживаем двойной вычет. То есть в этом больничном листе автоматически применился вычет за ноябрь, т.к. ноябрь мы еще не рассчитывали.

Если бы зарплата за ноябрь была рассчитана, этот вычет учли бы там и в больничном листе отразился бы только декабрьский. Если к этому моменту декабрьская зарплата была бы рассчитана, вычет учелся бы в ней и здесь его не было бы. Если после расчета больничного сформировать 6 НДФЛ, то сумма вычета 2800 руб. будет отражена в строке 030. И при последующем расчете зарплаты вычета на закладке НДФЛ мы не увидим. Поэтому, отчеты 6 НДФЛ и 2 НДФЛ формируются после того, как все расчеты по заработной плате произведены, для корректного отражения этих сумм в отчетах.

Следующий пример. Физлицу, имеющему вычет на ребенка, начислена материальная помощь в размере 5000 руб. В этом случае так же применится два вычета: первый – 4000 вычет с материальной помощи, второй вычет на ребенка, в размере остатка суммы в 1000 рублей. Если в этот момент заполнить отчет 6 НДФЛ, то сумма в строке 020 будет равна сумме в строке 030.

При начислении зарплаты учтется оставшаяся сумма вычета в 400 руб.

Строка 040 в 6 НДФЛ – сумма исчисленного налога, может быть рассчитана по формуле

(020-030)/100*010, с учетом погрешности на округление налога, одно физлицо – 1 рубль.

В строку 045 в 6 НДФЛ попадает часть суммы НДФЛ, относящаяся к доходам в виде дивидендов.

Согласно Налоговому Кодексу сумма доходов иностранного гражданина, работающего по патенту, уменьшается на суммы фиксированных авансовых платежей, уплачиваемых иностранцами. Применяется только к соответствующему налоговому периоду, в котором эти платежи производились.

Далее рассмотрим строки суммарного раздела.

Если на одного человека существуют две справки, либо приложение по налогу на прибыль, это считается за одно физлицо и в строку 060 попадает единожды.

Строка 070 в 6 НДФЛ в 2016 году не заполнялась суммами, относящимися к 2015 году. В этом году ситуация изменилась, в эту строку попадают суммы, удержанные в любом периоде.

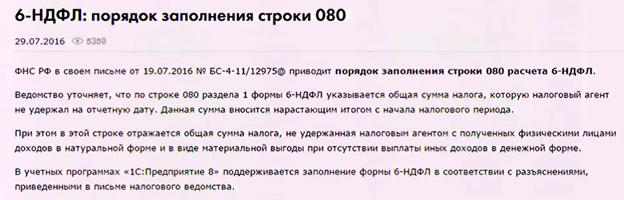

Строка 080 в 6 НДФЛ не заполняется, если налог все же будет удержан, пусть это произойдет и в следующем году.

В строку 090 попадают суммы налога, возвращенные налогоплательщику.

Сотрудник поздно принес заявление на вычеты – в декабре, а не в ноябре. В декабре зарплата рассчитана и НДФЛ получился отрицательным – 104 рубля. Налог возвращен документом «Возврат НДФЛ». Сумма 104 руб. попала в строку 090 отчета 6 НДФЛ.

Возвращенная налогоплательщику сумма попала в строку 090 в 6 НДФЛ и в следующем месяце налога к перечислению не возникает, строка 140 в 6 НДФЛ второго раздела пустая. Таким образом, налог пересчитан и возвращен без всяких корректировок с помощью строки 090.

Второй раздел в 6 НДФЛ формируется по операциям отчетного квартала, а не накопительно, в отличие от первого. И в отличие от первого раздела, второй состоит из строк 100-140, в которых отражается информация за отчетный квартал.

Примечательно, что во втором разделе даты перечисления налога нет. Он должен быть перечислен в период от даты в 110 строке (удержания налога) до даты в строке 120 (крайний срок перечисления)

Переплаченные суммы налога (не являющиеся НДФЛ по определению ИФНС) можно вернуть на счет налогового агента, либо зачесть в счет платежей по другим налогам.

Для контроля корректности перечисления в программе «1С:Зарплата и управление персоналом 8», ред. 3 существует специальный отчет Контроль сроков уплаты НДФЛ.

Сроки сдачи отчета 2 НДФЛ и 6 НДФЛ в этом году совпали, это 3 апреля 2017 г.

Справки формируются с признаком «Ежегодная отчетность». Это и есть отчет 2 НДФЛ с признаком 1

Суммы отчета 6 НДФЛ можно сопоставить с суммами 2 НДФЛ и суммами Приложений №2 декларации по налогу на прибыль по дивидендам, полученным по операциям с ценными бумагами.

Контрольные соотношения представляют из себя следующее:

В конце 2016 года вышел ряд постановлений, которые изменили коды доходов и вычетов НДФЛ. По вычетам все просто. С обновлением программы они обновляются в справочнике. Только по опекунам, особенно опекунам, усыновившим третьего ребенка, появились новые вычеты. Здесь нужно изменить. Остальное автоматически.

Новые коды премий рекомендуется начать использовать с 2017 года. Хотя коды появились в 2016 году, санкций по тому, что они не изменены и в отчете 2016 года используются старые коды 2000 и 4800, быть не должно. Рекомендуется завести новые премии с новыми кодами, отразить это в положении об оплате труда. Так как законодательство еще может изменяться, смешивать их с премиями прошлого года не рекомендуется.

И последний совет – проверять актуальность отчетности при формировании. Так как изменения законодательства сейчас не редки, и 1С старается за ними успевать и обновлять отчетность во вновь вышедших релизах.

Елена Бурханова,

консультант-аналитик компании ООО “Кодерлайн”